来源:期货日报

作者:韩乐

随着聚酯产业链期货品种日渐丰富,企业风险管理更加灵活多样。PTA期权的出现,给产业的风险管理提供了更多可能,也为企业提供了更多价格发现信号和风险对冲工具。9月2日,恒力期货副总经理孙朝旺在2021中国(郑州)国际期货论坛PTA、短纤分论坛上表示,产业企业运用衍生工具进行风险管理的方式中,期货和期权工具各有妙招,在不同场景下,两个工具“双剑结合”为聚酯企业保驾护航。

据了解,在过去18年内,PTA市场每年现货价格最大波幅基本都超过40%,高的年份可达120%,如此剧烈的波幅给产业企业特别是贸易和消费型企业带来了巨大风险。面对如此剧烈的市场波动,依靠实体企业产业链自身是无法应对的。为了解决这一问题,期货、期权等工具应运而生。

期货日报记者了解到,PTA期货在产业链中的认可度较高,企业的期现结合也非常娴熟。目前,除了传统的套保锁定原料成本、销售利润外,也有不少企业通过基差贸易或含权贸易进行库存转移,降低存货成本及价格风险,提高企业市场竞争力。

对于风险的管理,聚酯企业可以在不同场景下选择不同的风险管理模式。其中,期货工具进行风险管理的目的是根据企业的实际情况,对风险进行有效的拆分、组合、转移、重置——即尽可能保留对己方有利的风险,而屏蔽对实现己方目标不利的风险。在孙朝旺看来,根据“时间相同、方向相反、数量相近、品种相似”的原则,期货工具可以屏蔽大部分价格风险带来的影响。

期货进行风险管理的方式比较简单,主要包括买入套期保值和卖出套期保值两种方式,而运用期权工具进行风险管理的策略模式则相对多元、复杂。

“相较于传统期货工具,期权具有精细化优势。”孙朝旺表示,一方面,期权可以实现分价格区间的风险管理。另一方面,期权在规避不利风险的同时,可以保留价格朝有利的方向变化带来的好处。比如,在期权头寸转化为期货头寸之后,可以继续持有期货择机再了结。

他举例说,某PTA贸易商甲在6月初PTA2109期货价格仅为4500元/吨时,即认为未来数月PTA价格必然大涨,但却苦于资金不足,无法直接囤现货,又因为缺乏交易技巧,担心做期货“看对做不对”,但又不愿意放弃这波库存升值的机会。那么贸易商甲可以选择买入3个月后到期、执行价格为5500元/吨、权利金为10元/吨的虚值看涨期权。

“未来3个月内,只要PTA期货价格开始上涨,甚至没有上涨,都很可能赚钱(波动率)。持有期间,若期权价格上涨或期权变为实值,则可随时进行平仓操作;持有到期,标的期货合约涨破5510元/吨便有利可图,且可行权将期权变为期货头寸,从而平仓了结。最差的情况也不过是持有到期,期权为虚值作废,亏损10元/吨的权利金。”孙朝旺解释说。

期权作为期货工具的有效补充,不仅可以实现分价格区间的风险管理,还可以针对不同类型的企业提供更加精细化和差异化的风险管理。比如,对买方而言,在期权平仓后,或期权转化成期货头寸后,还可以保留期货价格上涨的收益。“通过期权组合,可以实现现货和期货不具备的价格建仓和变现功能。另外,通过方向性的交易和波动类的交易,期权可以为企业提供更综合的保护。”孙朝旺说。

责任编辑:赵思远

原标题:恒力期货高管期货期权助力聚酯企业风险管理

首次披露ESG战略六大方向 吉利汽车发布2022年ESG报告

首次披露ESG战略六大方向 吉利汽车发布2022年ESG报告 崔永元、何祚庥、张洪林,昔日恩人统统变敌人,撒谎精司马南是怎么做到

崔永元、何祚庥、张洪林,昔日恩人统统变敌人,撒谎精司马南是怎么做到 满江红官宣正式起诉知名大V法院见

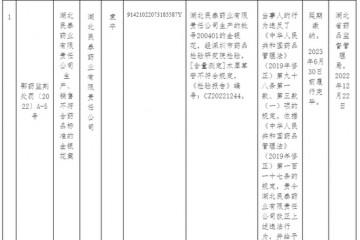

满江红官宣正式起诉知名大V法院见 生产销售劣药3药企被处罚涉及湖北民泰药业荆州市津奉药业武汉仲诚富坤

生产销售劣药3药企被处罚涉及湖北民泰药业荆州市津奉药业武汉仲诚富坤